Trong bối cảnh cảng trung chuyển quốc tế Cần Giờ đang làm nóng dư luận tại Việt Nam, Nền Logistix sẽ cung cấp bản dịch một số bài báo liên quan đến nội dung này, ngõ hầu cung cấp thêm thông tin để rộng đường dư luận. Xin lưu ý, bài báo được dịch ở đây đã được xuất bản từ cách đây 5 năm, tháng 4/2017.

Tại sự kiện TOC Chuỗi cung ứng container châu Á tại Singapore diễn ra vào tháng 4/2017, các chuyên gia tham dự đã nhận định về cơ hội hình thành một cảng trung chuyển container thứ tư ở Đông Nam Á đang ngày càng trở nên mỏng manh.

Việc hợp nhất các hãng tàu trong cấu trúc ba liên minh mới (2M, Ocean và THE), hoạt động mua bán sáp nhập giữa các hãng tàu và xu hướng các hãng ngày càng tăng phần vốn góp trong các bến cảng container để đảm bảo quyền kiểm soát cảng đồng nghĩa với việc xây dựng các bến cảng mới ở eo biển Malacca, xét về triển vọng kinh doanh, là kém khả thi.

Ông Jason Chiang, Giám đốc công ty tư vấn Royal Haskoning, cho biết với việc mở rộng quy mô lớn ở Singapore – xây dựng các bến cảng với công suất lớn, lên đến 60 triệu TEU tại Tuas – cũng như kế hoạch phát triển giai đoạn ba của cảng Tanjung Pelepas (PTP) tại Malaysia và có thể là một khu cảng container thứ ba ở Port Klang (cũng ở Malaysia), thì nhu cầu về cảng trung chuyển thứ tư hầu như không tồn tại.

Ông Chiang nhận định: “Một bến cảng trung chuyển thứ tư là chưa cần thiết. Tất cả các hãng tàu lớn hoạt động trong khu vực đều đã có các bến cảng riêng với vốn góp trong đó, trong khi tăng trưởng sản lượng trong khu vực đã không còn tăng trưởng trong những năm gần đây.”

Vào tháng 11/2016, chính phủ Malaysia, với sự hậu thuẫn của Trung Quốc, đã bắt đầu xây dựng một cảng mới với mức đầu tư 3 tỷ USD tại Kuala Linggi ở Malacca, cách Singapore khoảng 200 km về phía bắc. Cảng này dự kiến sẽ nhận dầu nhập khẩu từ Trung Đông, Malaysia cũng có kế hoạch xây dựng bến cảng container tại khu vực này.

Ông Chiang nói: “Có yếu tố mang tính địa chính trị ở đây – mối quan tâm thực sự đối với Trung Quốc là điều gì sẽ xảy ra với nguồn cung dầu của họ trong trưởng hợp eo biển Malacca đóng cửa đối với hoạt động vận tải biển. Và một đường ống dẫn dầu đang được xây dựng xuyên Malaysia tới cảng Kuantan trên bờ biển phía đông nước này.

Nền Logistix: Phòng khi eo Malacca đóng cửa thì tàu dầu có thể cập cảng ở bờ biển phía Tây Malaysia và đưa dầu qua hệ thống đường ống đến cảng Kuantan, một tàu khác nhận dầu ở cảng Kuantan và chở về Trung Quốc.

“Nhưng cảng container thì lại không khả thi,” ông Chiang nhận định và cho biết thêm rằng, hầu hết các cảng trung chuyển đều có tỷ lệ hàng xuất nhập khẩu nhất định. Sản lượng của Port Klang bao gồm 31% hàng hóa XNK và 69% là hàng trung chuyển, trong khi với Singapore, hàng XNK là 15% và lượng hàng trung chuyển chiếm 85% sản lượng thông qua.

Cảng Tanjung Pelepas, được xây dựng cách đây chưa đầy 20 năm, là ngoại lệ, cảng này có 94% lượng hàng thông qua là hàng trung chuyển và chỉ có 6% là hàng XNK, nhưng việc xây dựng cảng này được Maersk Line góp vốn, động thái được thực hiện sau khi các hãng tàu lớn nhất thế giới không đảm bảo được bến chuyên tiếp nhận tàu của hãng ở Singapore.

Ông Tan Hua Joo, Cố vấn điều hành tại hãng tư vấn Alphaliner, đồng ý với ông Chiang: “Đơn giản là không thể có nhiều cảng trung chuyển như vậy trong khu vực này; sản lượng trung chuyển không có nhiều đến như thế”.

Ông cho rằng việc hợp nhất các hãng tàu trong giai đoạn trước đó đã “thay đổi đáng kể bối cảnh cạnh tranh giữa các cảng” và kêu gọi các chính phủ Đông Nam Á thực hiện một cách tiếp cận phối hợp để quy hoạch phát triển cảng.

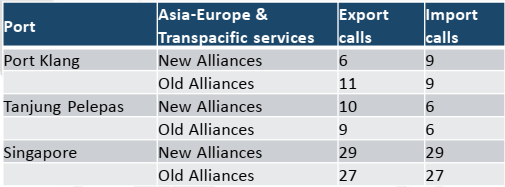

Ông Tan nhận định: “Ngay cả bến cảng thứ ba ở Port Klang cũng có khả năng không thành công”, giải thích rằng cảng biển của Malaysia đã chịu thiệt hại nhiều nhất trước sự thay đổi liên minh gần đây.

Nền Logistix: Năm 2017, do hoạt động mua lại và sáp nhập giữa các hãng tàu, các thành viên trong 4 liên minh hãng tàu trước đó (là 2M, Ocean 3, G6 và CKYHE) đã có sự điều chỉnh liên minh, và sau đó chỉ còn 3 liên minh tồn tại cho đến hiện nay là 2M, Ocean và THE)

“Port Klang dự kiến sẽ mất năm tuyến dịch vụ, tương đương 15-20% sản lượng thông qua cảng. Cảng này sẽ rất khó tìm kiếm nguồn sản lượng thay thế trong ngắn hạn.

Ông Tan tiếp tục, “Singapore là người chiến thắng vì họ nhận sản lượng lớn từ CMA CGM và Cosco chuyển qua, hai hãng này vốn là khách hàng lớn nhất và lớn thứ hai của Port Klang, trong khi việc thay đổi liên minh không tác động nhiều đến Tanjung Pelepas, vì hai “khách sộp” của cảng này – Maersk và Evergreen – vẫn tiếp tục làm hàng tại đây”.

Nền Logistix: CMA CGM khi đó vừa mua lại APL và một trong những thỏa thuận được đưa ra khi CMA CGM đàm phán với Temasek (chủ của APL trước đó) là sau khi mua APL, CMA CGM phải chuyển sản lượng về cảng Singapore (PSA, nhà khai thác cảng chính tại Singapore, cũng là tập đoàn mà Temasek có cổ phần).

Ông Tan bổ sung thêm rằng vấn đề tiếp theo đối với hoạt động của các cảng trung chuyển là sự nổi lên của các cảng nước sâu ở Thái Lan (Laem Chabang) và Việt Nam (Cái Mép), các bến cảng tại đây đã được nâng cấp để có thể tiếp nhận các tàu lớn nhất và có thể khai thác các tuyến dịch vụ biển xa mà các liên minh hãng tàu triển khai.

Vị chuyên gia từ Alphaliner kết luận, “Không có cơ hội cho cảng trung chuyển container thứ tư ở Đông Nam Á – và số lượng các cảng trung chuyển thậm chí có thể sẽ giảm xuống còn hai”.

NỀN Logistix | Trung Tuân / Theo The Loadstar

![[Workshop | KENo.8 – Cơ hội và thách thức cho sinh viên ngành Logistics & Quản lý Chuỗi cung ứng trong thời đại công nghệ AI]](https://nenlogistix.com/wp-content/uploads/2025/11/GIOI-THIEU-KENo.8-218x150.png)